|

|

|

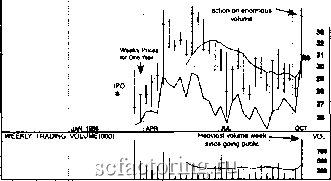

Факторинг Фондовый рынок Находите точки разворота и следите за процентным изменением объема Когда акция формирует правильную графическую фигуру чашка с ручкой и затем устремляется через верхнюю точку покупки, которую Джесси Ливермор называл точкой разворота или линией наименьшего сопротивления , дневной объем должен увеличиваться по крайней мере на 50% выше нормы. Для новых лидеров рынка не является необычным демонстрировать во время крупных прорывов всплески объема на 500-1000%. Почти во всех случаях большое, выше среднего, увеличение объема торгов наиболее дорогими, качественными акциями в прорывах на разворотных точках вызывается профессиональной покупкой. Девяносто пять процентов индивидуальных инвесторов обычно боятся покупать в такие моменты, потому что кажется страшным и опасным, а также довольно абсзфдным покупать акции по их самым высоким ценам. Однако целью является не купить по самой низкой цене или около минимума, а начать покупать в правильное время, когда успех наиболее вероятен. Это означает, что вы должны научиться ждать, пока акция не продвинется вверх и не будет торговаться на вашей точке покупки, прежде чем открывать позицию. Если вы работаете и не можете наблюдать за рынком постоянно, небольшие котировочные устройства или информация о котировках, передаваемая операторами сотовой связи, а также вебсайты помогут вам оставаться в курсе потенциальных точек прорыва. Ориентированный на выигрыш индивидуальный инвестор ждет, чтобы купить точно в этих точках разворота. Именно здесь возникает настоящее движение и начинаются все захватывающие действия. Если Конструктивные фигуры имеют тесные ценовые области кроме того, в ценовых фигурах акций, находящихся в стадии накопления, должны быть некоторые тесные области. На недельном графике теснота определяется как небольшие колебания цены от максимума до минимума недели, причем цены нескольких недель подряд закрываются без изменений или совсем близко от закрытия предьщущих недель. Если каждая неделя базовой фигуры имеет широкий спрэд между точками максимума и минимума, она постоянно находится в центре внимания рынка и часто не может сработать, когда попробует прорваться. Однако чартисты-любители не заметят разницы, и акция может пробежать вверх на 5-15%, привлекая менее разборчивых трейдеров, прежде чем обрушится глубоко вниз. ВЫ попробуете купить до этого момента, вы можете сделать это преждевременно. Во многих случаях акции так и не дойдут до точки прорыва, и у вас на руках останутся акции, которые перестали повышаться или могут даже фактически уменьшиться в цене. Прежде чем вкладьшать капитал в акции, вам нужно, чтобы они доказали свою силу. Кроме того, если вы купите дороже, чем на 5-10% выше точной точки покупки, вы купите поздно и более чем вероятно попадетесь во время следуюш,ей коррекции цены. Ваше автоматическое правило прекращения убытков на уровне 8% вынудит вас продать, потому что акции ушли в цене и не имеют достаточно места, чтобы пережить совершенно нормальную незначительную коррекцию. Точки покупки на развороте в правильных базовых фигурах графиков не обязательно должны находиться на старых максимумах акций. Больше всего их образуется в области на 5-10% ниже прежнего пика. Пиковая цена в области руки является местом, где образуется большинство точек покупки, и она почти всегда находится несколько ниже фактического максимума базы. Об этом важно не забывать. Если вы дожидаетесь фактического нового максимума цены, вы часто покупаете слишком поздно. Иногда вы можете получить небольшое опережение, прочертив линию нисходящего тренда через точки некоторых пиков ценовой фигуры акций (включая область ручки ) и начав покупку, когда пробивается линия тренда. Однако чтобы избежать возможных проблем, вы должны не ошибиться в своем анализе графика и акций. Ищите истощение объема вблизи минимумов ценовой фигуры Почти все правильные базы демонстрируют значительное уменьшение объема в течение одной-двух недель в районе минимума базовой фигуры и в области минимума ручки . Это означает, что вся продажа истощена и акции на рьшок больше не поступают. Здоровые акции почти всегда показывают этот симптом во время накопления. Комбинация сжатия цен (когда дневные или недельные цены закрытия находятся очень близко друг от друга) и истощения объема, как правило, весьма конструктивна. Важность больших всплесков объема ДрЗгим важным признаком для опытного читателя графиков является возникновение больших дневных и недельньпс всплесков объема. Примером вьщающихся акций, продемонстрировавших массивное накопление как раз перед огромным подъемом, являются акции Microsoft (см. график). microsoft corp 25,520,000 SHARES +99% ANNUAL EPS GROWTH LAST QTR EPS +75%, PRIOR QTR EPS +14% Very ftliong [KiC6 PRICE Э* 36 34  Большой всплеск объема (увеличение на 350% за 12 месяцев) Недели повышения цен на массивном объеме, за которыми следзют недели с чрезвычайно малым объемом, также являются очень конструктивным признаком. Если вы используете дневные графики в сочетании с недельными, вы сможете заметить необычайную торговую активность, которая иногда длится только один день. Объем- замечательный показатель, достойный тщательного изучения. Он может помочь вам понять, находятся ли акции в стадии накопления (институциональная покупка) или сброса (институциональная продажа). Когда вы приобретете этот навык, вам не нужно будет полагаться на мнения аналитиков и экспертов. Большой объем в ключевых точках является непреложным требованием. Объем является лучшей мерой спроса и предложения и институциональной поддержки - двух жизненно важных компонентов успешного анализа акций. Научитесь использовать графики для правильного выбора времени ваших, покупок. Слишком уж дорого обходится покупка в неправильное время или, же того, покупка акций, не переживающих накопление или образуюпщх ложные ценовые фигуры. В следующий раз, когда вы задумаетесь о покупке акций, проверьте ее недельный объем. Конструктивный признак - если число недель, в которые акщш закрываются с повышением цены на недельном объеме выше среднего, больше количества недель, когда они закрываются с понижением цены на недельном объеме выше среднего, оставаясь при этом в базе графика. Ценность рыночных коррекций Ценовые фигуры почти всегда (в 80% случаев) создаются во время периодов рыночных коррекций, поэтому вам не следует сдаваться и

|