|

|

|

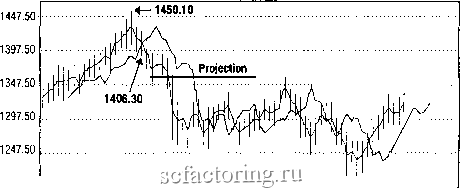

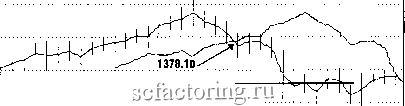

Факторинг Прогнозирование трендов обязательно имеют действительный цикл точно такой длины. Термин нолностью иснользуется как относительный. Проектировка номинального 10-дневного цикла не подразумевает, что рыночный подъем или падение остановится после достижения этой точки. В момент достижения или до него, проектировка 10-дневного цикла может запустить проектировку 20-дневного цикла, который в свою очередь, может запустить проектировку 5-недельного цикла и так далее. Подъем или падение должны окончательно остановиться, когда будут достигнуты все невьтолненные проектировки или, в свою очередь, когда невыполненная проектировка станет недействительной и не будет дальнейших проектировок в данном направлении. ОХроектировщ при появлении щновъощтршулюв Обычно, после того, как сделана проектировка цикла, не стоит назначать соответствующую ей временную цель. Цена является более важным индикатором, чем время, за исключением случая, когда согласованный временной цикл совпадает с проектировками вершин и низов. Существуют, однако, общие правила выбора приблизительных периодов времени наступления спроектированных вершин или низов. Правила базируются на длине номинальных циклов. Например, номинальный 20-дневный цикл, в идеале, состоит из 10-ти календарных дней вверх и 10-ти календарных дней вниз. Теоретически, проектировки наверх и для времени, и для цены, генерируются на полпути подъема. В обратном случае, проектировки вниз генерируются на полпути падения, также и для цены и для времени. В случае 20-дневного номинального цикла, любая проектировка наверх должна быть сделана, в теории, в районе 5-го дня от минимума предшествующего номинального 20-дневного цикла. Сделанная проектировка подразумевает, что предполагаемая цена должна быть достигнута примфно через 5 дней. Другой способ, приводящий к тем же общим результатам, заключается в делении номинального цикла на четыре. Результат показывает общий пфиод времени с даты появления проектировки (текущая цена пересекает офсетную линию) до предполагаемого момента исполнения проектировки. Вот примф. Предположим, рьшок достигает дна 1 марта. Пять дней спустя, 6-го марта, появляется проектировка 20-дневного цикла. Поскольку цикл поднимался уже 5 дней, его идеальный путь - это дальнейший подъем до пика 20-дневного цикла, затем падение в течение 10-ти дней до нового дна. Таким образом, ценовая проектировка могла бы быть достигнута 11 -го марта. Может использоваться также и альтернативное правило. Допустим, что проектировка 20-дневного номинального цикла была сгенерирована 3-го марта пфесечением офсетной линии снизу ввфх, после достижения дна 1-го марта. Вместо отсчета пяти дней от этого минимума, в альтфнативном варианте, пять дней отсчитываются от даты появления проектировки, то есть 3-го марта, что дает предполагаемую дату исполнения 8 марта или на три дня ранее пфвоначальных предположений. Таким образом, вьшолнение проектировки можно предположить между 8 и 11 марта. Отметим, однако, что это всего лишь обшие правила и, как отмечалось ранее, цена более важна для прогнозирования циклов, чем время. Проектировки в1шз аналогичны проектировкам вверх в обратном порядке. Для применения первого правила, чтобы установить предполагаемую дату исполнения проектировки, дни, безусловно, должны отсчитываться от предшествующей вершины, а не от ближайшего дна. Не лишним будет также повторить, что исполнение краткосрочной ценовой проектировки соответствует самым первейшим ожиданиям и не подразумевает прекращения подъема или падения. Мы можем прогнозировать прекращение подъема или падения только после того, как достигнуты все цетювые проектировки, а новые, в том же направлении, отсутствуют. Применение проектировок рыночного цикла Имея в виду все вьштесказанное, давайте перейдем к некоторым приложениям реального мира. Мы начнем не с самого известного индекса акций, а именно, композитного индекса Доу-Джонса (Dow Jones Composite Average). Он состоит из 30 бумаг Доу промышленного (Dow Industrials), 20-ти Доу транспортного (Dow Transports) и 15-ти Доу сервисного (Dow Utilities). Аналитики редко работают с этим графиком в реальном времени, но если техника успешно работает и на редко используемых индикаторах, она приобретает дополнительную ауру уважения. Мы помним, что существует 5 основных номинальных циклов для анализа ценовых проектировок на недельном графике. Давайте начнем с 10-недельной номинальной проектировки (офсет 5 недель), затем пройдем через 20-ти, 40-ка, 78-80-недельные и 4-летпие проектировочные графики. Лример с %()мпоэитным индщом Фоу-Ол;тса Давайте начнем с полного максимума в 1450,10, зарегистрированного 31 января 1994 года. (Все приводимые числа являются реально установленными внутридневными максимумами и минимумами). Между второй и третьей неделей после этого максимума, средняя цена за неделю, или медиана прорывает вниз 5-недельную офсетную линию, генфируя, тем самым, номинальную 10-недельную проектировку на уровне 1,362.50 ± 8.80 пунктов. Рис. 105 показывает яснее, как это происходит. Срединная лишя, связывающая медианы пфссекает вниз офсетную линию в точке 1,406.30. Она должна отмечать половину пути номинальной 10-недельной проектировки. Предьщущий максимум был 1,450.10, значит расстояние от вфшины до точки половины пути равно 43.8 пункта. Если это и есть полпути, то цена должна упасть еще на 43.8 пункта, чтобы достигнуть номинальную проектировку 10-недельного цикла. Это дает нам точку 1,362.50. Обратите внимание, что каждый раз для проектировки вы должны оставлять 10% на ошибку. В этом примере полное движение от вершины 1,450.10 до проектировки 1,362.50 Dow Jones Composite Average with 10-Week Projection (August 1993-March 1995, weekly)  1197.50 I......11111111111.. 11.11111111111111111111......1......11111111111.1111111111M111111 Aug 1993 Mar 1995 Рис. 105 DJIA с 10-недельной проектировкой Dow Jones Composite Average with 10-Week Offset for Nominal 20-Week Projection (October 1993-June 1994, weekly) 1510.00-1447.50-1385.00-1322,50-1260.00-1197.50 1450.10  Projection = 1306.10 ± 14.4 Points Oct 1993 -i-1 I I 1-1-1-L -J-1-1-1-L. June 1994 Рис. 106 DJIA с 10-недельной офсетной линией номинальной 20-недельной проектировки Спустя одну неделю после генерации вьшеописанной 10-недельной проектировки, на пути к предполагаемой цели в 1,362.50, линия недельных медиан прошла ниже 10-недельного офсета, генерируя, тем самым, 20-недельную составило бы 87.6 пункта, следовательно, 10% равны 8.76 пункта. И таким образом, окончательная проектировка была бы 1,362.50 ± 8.8 пушста. Теперь глянем на Рис. 106.

|