|

|

|

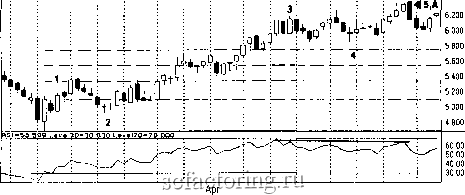

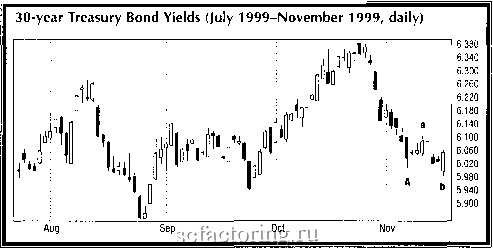

Факторинг Прогнозирование трендов в Чикагской торговой палате (Chicago Board of Trade)) достиг прошлого уровня 135. Этот уровень бьш в фокусе многих долгосрочных проектировок по Теории волн Эллиотта. Скорость, с которой рынок облигаций, полностью развернулся в то время, бьша абсолютно поразительной. Когда Федеральная Резервная Система удивила рьшки своим неожиданным снижением ставки процента 15 октября 1998, доходности не упали даже ниже своих минимумов предыдущего торгового дня. Рьшок облигаций бьш явно на высоте. Единственный вопрос бьш в том, как высоко пойдет повышйше доходности облигаций? Перевернем страницу вперед до осени 1999. Доходности облигаций повышались в течение года. Доходность 30-летней Казначейской облигации достигла 6.40 процентов, на 171 базовый пушсг вьпие уровня 8 октября 1998, ее низшей точки. Краткосрочные проектировки волны указывали на пик доходности в диапазоне 6.40-6.45%. Аналитики рьшка становились все более и более медвежьими. Внезапно, прогнозисты забьши о возможном психологическом сопротивлении доходности на уровне 6.50% и начали проектировать что, длинная облигация бьша должна достигнуть 6.75% доходности и даже 7.00% на короткое время. Не только доходности достигли ключевой целевой области, но также и несколько циклов, наблюдаемых за эти годы проектировали, что облигации провели достаточно времени, падая в цене (повьпиаясь в доходности). С тестированием трендовой линией уровня 1981, это бьшо хорошее место для изменения тренда. Когда доходность, коротко проколола эту восемнадцати-с-лишним-летнюю тренДовую Л1ШИЮ и не смогла пойти вьпие, прозвенел звонок (для афессивных фейдеров) с сигналом покупать облигации. (Одна из сфатегий, используемых афессивными фейдерами заключается в противоположной торговле, когда рьшок оказьшается не в состоянии производить ожидаемое поведение. Прорьш восемнадцатилетней фендовой линии должен бьш привести к большой распродаже. Когда это не произошло, бьши сделаны покупки.) Подсчет волн от минимумов доходности не бьш достаточно ясен. Дивергенции импульса, даже на недельной диафамме, будучи объединены с фендовой лгатией и целями доходности, давали сильные подсказки, что должно бьтть существенное повьппение рьшка облигаций. Также, сезонные модели указьшали на ноябрь и, особенно, декабрь как на два хороших месяцами для рьшка облигаций. Соединив все это вместе, получился результат подсчета волн предполагающий, что Волна-А большого А-В-С корректирующего медвежьего движения вьшолняется на значении в 6.40 процента. Если Волна-А пробежала доходности от 4.69 до 6.40 процентов должно бьпъ существенное повьппение рьшка облигаций. Пяти-волновая модель повьпнения доходности, показанная на Рис. 131 предвещает другую главную ветвь повышения доходностей. 30-уеаг Treasury Bond Yields (September 1998-November 1999, weekly)  Sep Oct Nov Dec 99 Feb Mar May Jun Jul Aug Sep Oct Nov Рис. 131 Доходность 30-летних облигаций США, понедельно Во-первых, облигациям необходимо скорректировать этот рост доходности. Цели отката Фибоначчи показаны как горизошшшные линии на диаграмме. Минимально ожидаемое новышение бьшо 38 процаггов от всего повышения ставки. Это давало цель 5.85 процетов. Бьша также вероятность для 50-62%-го отката , который проектировал доходности до 5.55% или ниже. Учитьгеая продолжавншйся риск подъема ставок ФРС, откат на 50 процентов до 5.55% казался наиболее вероятной целью. Бьша только одна причина беспокоиться относительно сигнала о падении доходности - рьшок акций. Облигации не бьши способны установить сушественное повьш1етше в течение более чем двух лет из-за сильного рынка акций. С ноября до декабря период, тигшчно, очень бычий для акций. Более того, не бьшо признаков, что рьшок акций, входит в сушественную нисходяшую стадгао до 2000 года, очень, возможно, даже до первого квартала или начала второго квартала 2000 года. Тем не менее, это относительно незначительное межрьшочное недомогание бьшо недостаточным, чтобы превратить намного более сильный технический бычий аргумент в медвежий. ТиВкдстъ - это -кзоч Торговля с Теорией волн Эллиотта позволяет вам торговать агрессивно. Как только рьшок показывает даже небольшие признаки одобрения вашего анагшза, после достижения поворотной цели, становится очень легко ввести торговлю. Когда доходности облигаций упали больше, чем на 5 базовьос пушсгов внутри дня, после достижения 6.40%, бьшо просто открыть длинную позицию. Так как всегда рекомендуется безопасная торговля, я поместил стопы чуть вьш1е 6.50%, уровень, который казался маловероятным для достижения. Во время осуществления сделки, доходности облигаций опрокинулись. Всего четыре дня спустя, с двумя ценовыми гэпами, доходности были па уровне 6.15%. Пришло время участвовать в тяжелой обратной дороге. Сгавки отметились выше на следующей сессии, коснувшись 6.20%), и торговали внутренний дешз (внутри предшествующего ценового бара). Внутренний день, используя анализ японских свечей (см. Главу 4), является признаком того, что трегщ исчерпал свой пар. С такой перспективой, было разумно ожидать корректирующее увеличение доходтюсти. Даже эта умеренно отрицательная активность не сумела толкнуть ставки выше. Следующей сессией доходности упали к новому краткосрочному минимуму. Девятью днями после того, как ставки достигли максимума в 6.40%, они стояли на 6.01%, завершая Волну-А понижения доход юсти (см. Рис. 132).  Рис. 132 Доходность 30-летних облигаций США, ежедневно Следующие несколько сессий вызвали небольшое замешательство, так как доходности снова упали (после первого повышения к 6.12%, значительно 1шже цели отката в 6.20-6.21%). Ставки были на уровне 5.98% перед тем, как снова повернуть вьпне (см. метку b на вьшеупомянутых диаграммах). В этой точке, которая должна была рассматриваться достаточно бычьей, с новым минимумом доходности, наибольший смысл имела иррегулярная В-волна. Обычно, трейдер может допустить откат даже на 62 процента от целого движения (означающий, что доходности будет нужно подняться до 6.25% перед покрьтгаем короткой позиции). Но с новьм мгашмумом доходности, поскольку доходность последовательно выталкивается выше промежуточного максимума на 6.12%) (см. метку а на вышеупомянутых диаграммах), нужно было быть настороже, в особенности потому, что актив развернулся в модели внешнего разворота/бьгтьего охвата. Конечно, забег выше 50%)-го уровня отката, равного 6.21% не должен быть возможен при ожидании движения к 5.55 процентам.

|