|

|

|

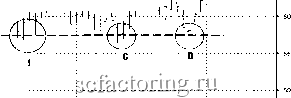

Факторинг Прогнозирование трендов TXNAexas Instruments, Inc. (January 2000-June 2000, daily)  ° lg o l°a lis 1гг oi l08 I15 to оз ho I17 I21 qi loe lia to oi be 2000 J*n i F b i Mil Apr i Mjv t Jun Рис. 4 Модели пружина и волчок вверх по Вайкоффу Модель пружина возникает, когда рьшок прорывает поддержку и затем быстро восстанавливается. На прорьгое наб/подается незначительный объем и рьшок пытается стряхнуть слабые длинные позиции. Модель толчок вверх возникает, когда рьшок тестирует верхний уровень торгового диапазона, но быстро встречает избыточное предложение. Каждая из этих моделей означает отвержение цены (price rejection) и предоставляет возможность для краткосрочной торговли в противоположном направлении. Ложный прорыв устанавливает хорошо определенный уровень риска, и в общем случае, рьшок должен двинуться так, чтобы протестировать противоположный конец торгового диапазона. Рис. 4 показывает пример пружины (С) и толчков наверх (А и В). Эти ложные прорьгоы ведут к колебанию в обратном направлении, к другому концу торгового диапазона. (Обратите внимание, что точки D и Е - хорошие примеры бычьего флага ). После большого рьшочного движения, наступает период консолидации. Множественные пружины (А, В, С и D) и толчки наверх (Е и F) формируют потенциал для краткосрочной торговли, как показано на Рис. 5. Вайкофф разработал индекс, состоявший из пяти ведущих акций и предназначенный для ранней индикации разворотов рьшочных колебаний. Акции в индексе могли быть замещены другими бумагами, являющимися активными лидерами в соответствующее время. Он использовал линейные графики (также называемые волновыми графиками), для определения раннего разворота в критических точках колебаний, поскольку они помогали отслеживать ответную реакцию рынка на импульсы покупок или продаж. Теория состояла в том, что пять ведущих бумаг должны быть наиболее чувствительными. Длина и время каждой волны показьгоает техническую силу покупателей и продавцов. Принципы подтверждения/неподгверждения также использовались при сравнении индекса лидеров с рьпжом в целом. cm/Citicorp (March 2000-June 2000, daily) г A  Iw h? 1гг l17 ь If? l1? Рис. 5 Торговый диапазон и множественные пружины и толчки вверх Вайкофф также вставил в свою общую методологаю использование графиков крестиков-ноликов для определения возможной длины колебания, в случае прорыва рынком боковых линий или графических формаций. Хотя даже грубая оценка потенциала свинга или целевого уровня представляется весьма полезной, настоящий свинг-трейдер знает, что наилучшим методом является слежение за ценовой лентой и ожидание момента, когда график колебания нродемонстрирует признаки разворота, вместо того, чтобы скальпировать маленькую прибыль, выходя из сделки слишком рано. Несмотря на то, что анализ краткосрочных колебаний часто используется для идентификации одной конкретной ценовой модели для торговли, важно понимать, что главньм усилием Вайкоффа, прежде всего, было формулирование исчерпьшающего подхода к торговле ценными бумагами как к бизнесу, в целом. Основная цель - совершение сделок с минимумом риска, используя только наилучшие условия на рынке, когда все благоприятствует данной сдеже, и принято осознанное решение о том, когда выходить из этой сделки. Недопущение большого убытка - это руководящий принцип свинг-трейдинга. Если есть сомнения, не делайте ничего. Учитесь ждать и смотреть. Вайкофф был первым, кто серьёзно изучал поведение внутри зон уплотнений (congestion areas), тестирование покупок и продаж, объемные характеристики и искал ключи к определению потенциальных точек разворота. Он также искал возможностей реагировать на рьшочные колебания, в отличие от Шабакера, который часто входил в рьшок на основе идентификации прорьша графической формации. В то время, как Шабакер рассчитьшал измеряемые цели движения в различных ценовых моделях, Вайкофф использовал фафик крестики-нолики для определения ценовых ориеширов колебания. Однако, при этом он настоятельно рекомендовал судить о рынке следя за рыночными действиями, ценовой лептой и пршшмая то, пo сам рынок дает вам. Ральф К Эллиотт (Ralph N. Elliott) Шабакер классифицировал графические модели, которые прсднгсствуют сильным рыночным колебаниям, Вайкофф искал признаки аккумуляции или распределения внутри Э1Т1Х моделей, но третье измерение было добавлено в эти исследования благодаря работам Ральфа Н. Эллиотта (1871-1948). (Он увидел модели в рьп10Ш1ых волнах и циклах и определил несколько базовых догматов классифицирующих эти волны.) Эллиотт начинал как благоговейный последователь теории Доу. Он верил, что учет временного фактора, есть ключ к успешному инвестированию, и когда покупать гораздо более важно, чем то покупать. Когда в конце 1920-х - начале 1930-х годов тяжелая болезнь приковала его к постели, он начал интенсивное изучение поведения рынка, которое в конце концов, привело к более детальным выводам, чем результаты работы Доу. В 1934 году он разработал первый набор своих принципов, который был опубликован под названием Волновой принцип , а в дальнейшем его работа получила название Волновой пргащип Эллиотта (или Теория Волн Эллиотта ). Эллиотт сконцентрировался на циклитаости рьшочных колебаний (волн). Он заметил, что эти волны имеют тевдснцию к повторению самих себя и такое поведение цены формирует структуру, которую можно прогнозировать и использовать в качестве предсказательного инструмента. Полная волна или цикл состоет из пяти волн наверх, перемежающихся тремя волнами вниз. Колебания, которые происходят в направлении тренда, называются импульсными волнами. Наблюдения Эллиотта показывали, что законы природы стремятся разворачиваться в направлетши роста, и таким образом, существует восходящее стремление цикла. Каждая волна или цикл может быть разделена на серию более мелких. Больший цикл, соответствует тем же принципам, что и меньший. Распознаваемые модели для свинг-трейдинга могут формироваться на любом временном рштервале. При этом, волны определяются одновременным измерением цены и времени. А рынок образуется импульсными волнами, которые идут в направлении тренда и корректирующими волнами, в обратном направлении. Эллиотт не использовал цены закрьгом, но рассматривал диапазон ценового изменения. Расстояние между миггамумом и максимумом колебания определяет волну в даьшом временном ттгервале. Диапазон импульсной волны в соотношении с диапазоном корректирующей волны используется для прогноза следующей импульсной волны. Техника построения каналов (channeling) - наиболее удобный путь визуализации этого процесса. Рис. 6 иллюстрирует использование Эллиоттом построения каналов

|