|

|

|

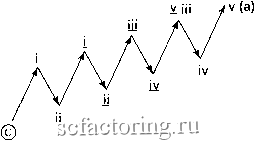

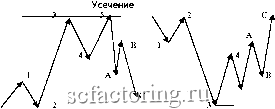

Факторинг Использование волн Эллиотта  Рис. 5-4. Дополнение в дополнении волны ® (график 1, EUR/USD, масштаб часовой). Как видим, признаком дополнения (i-ii-iii-iv-v), которое возникло в вышестоящей волне iii, является увеличение числа волн в импульсе i-ii-iii-iv-v до 9. Для того чтобы правильно ориентироваться в вопросах маркировки дополнений - это первый шаг к формированию восприятия по Эллиотту , без которого не следует ждать желаемого практического эффекта, - следует досконально разобраться в приводимых примерах и добросовестно проделать предлагаемые упражнения. Упражнение 2 1). На графиках 5, 7 u8 (см. Приложение) произведите свою разметку дополнений и сравните ее с уже нанесенной. См. Приложение. На этом и последующих графиках используются такие обозначения циклов: Grand Supercycle: ®-®, ®-©; Supercycle: (I)-(V), (А)-(С); Cycle: I-V, Л-С; Primary: ®-®, ®-©; Intermediate: (1)-(5), (А)-(С); Minor: 1-5, А-С; Minute: Q-©, ®-©; Minuette: (i)-(v), (а)-(с); Subminuette: i-v, a-c. Подчеркивание символов: i, ii, iii, iy, Y, a, b, с - означает еще более низкий уровень. +4 = 9, 9 + 4 = 13, 13 + 4 = 17и т.д. В коррекционной стадии, как известно, цифровой ряд должен быть иным. Разберем, как пример дополнение в дополнении волны lii на графике 1 (EUR/USD, масштаб часовой)*. Схематично, движение рынка в период 2-5 апреля 2001 г. выглядит следующим образом (рис. 5-4). Усечение По формуле Эллиотта волна 5 - это последний бросок движущих сил рынка к финищу импульсной стадии. В зависимости от того, сколько у энтузиастов, бегущих по волнам , осталось сил, определяется та поворотная точка, где надрыв неизбежно переходит в срыв , который позже или раньше, но должен случиться. Если позже , то возникает уже рассмотренная выше фигура дополнения. Если срыв происходит раньше , то волна 5 оказывается несколько урезанной , недоразвившейся , усеченной и т.д. Эллиотт называл данное явление ошибкой развития (failure). В настоящее время это явление принято также называть усечением волны 5 (truncation или truncated 5th). С точки зрения идеальной модели, действительно, это выглядит как ошибка в развитии импульса, который становится просто не похожим на себя . Ведь в отличие от предыдущего случая, здесь речь идет не о появлении каких-то лишних и, как мы видели, объяснимых элементов в идеальной формуле, а о том, что в ней кое-чего не хватает. Это фигура называется диагональный треугольник (будет рассмотрен далыпе); в ней такое нарушение считается легитимным. 2). Обоснуйте тот факт, что видимое проявление внутренней структуры волны 1 на графике 7не является дополнением. Обратите внимание на то, что здесь не выполняется аксиома о непересечении волн 0 м©, принадлежащих внутренней структуре волны 1 *. 3). На графике 6 (см. Приложение) самостоятельно проведите разметку дополнений в волнах Hi и а. 4). Необходимо уже сейчас настраивать себя на практическую работу только с ясно читаемьши дополнениями, которые предстают в идеальной форме (импульс имеет число волн, равное 9,13 и т.д.). Для этого на имеющихся графиках выделите те случаи, в которых однозначно определить волны дополнений в полном виде не представляется возможньш. (Способ дальнейшей работы с такими нештатньши вариантами - анализ внутренней структуры дополнений в нижестоящем масштабе.) 5). Если есть доступ к соответствующим информационным системам ши демонстрационным счетам (например, через Интернет), то можно попробовать проанализировать дополнения на других реальных графиках. Эллиотт дает вполне естественное объяснение появлению такой фигуры: слабость движущих сил рынка. Однако даже если усеченная волна 5 не сумела достичь результата волны 3 (между ними возник просвет ), счет волн коррекции все равно сохраняется в рамках действующей схемы пятиволновки . Фигура усечения - это отражение слабости движущих сил рынка на завершающем этапе импульсной стадии цикла. Поэтому было бы ошибкой проморгать усечение, приняв пя-тиволновку за трехволновку . Схематично, усечение может выглядеть следующим образом (рис. 5-5).  5 Усечение Рис. 5-5. Усечение волны 5. Отметим, что на практике в качестве усечения принято рассматривать не только ситуации, когда волна 5 не достает до уровня волны 3 или равна ей, но и такие сценарии, в которых волна 5 лишь ненамного уходит за максимально достигнутый до этого уровень. Разберем пример, представленный в виде движения рьгака на фафике 9 (USD/JPY, масштаб 4-часовой)*. Как видим, импульсная волна 0: (i)-(ii)-(iii)-(iv)-(v), проходившая в период примерно с 6 по 13 февраля, имеет энергичную волну (v) с дополнением, которое имеет разметку i-ii-iii-iv-v. При этом волна v сумела превысить предельный уровень волны iii лишь на десяток пунктов, после чего прошла стадия коррекции. * См. Приложение.

|