|

|

|

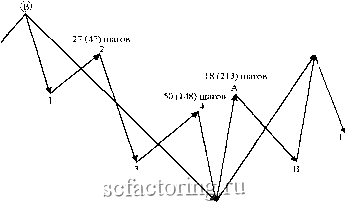

Факторинг Волны в трейдинге Последние две вершины на точках 377 (локальный разворот) и 391 (серьезный разворот со сменой тренда) на графике 19 не видны, но мы их приводим из-за числа Фибоначчи 377 (все эти числа выделены жирным шрифтом). и того, как рынок холодно их игнорирует. А уж резких разворотов , так сказать, в неположенных местах , т.е. не имеющих отношения к этим числам, сколько угодно. Понятно, что, поскольку серьезного статистического учета в этом плане не ведется, при желании, можно подобрать любые примеры. Попробуем сделать произвольную (без подгонки) выборку движения рынка в секторе GBP/USD за период с августа 1998 г. по декабрь 1999 г. (см. Приложение, графики 18 и 19) и проанализируем результаты. Прежде всего, забудем о существовании циклов Эллиотта и начнем отсчет с первой же вершины от края на графике 18 (выходные дни не считаем - о них можно судить по предельно коротким бар-знакам). Подсчитав число интервалов времени между наиболее выраженными поворотными точками , получим следующий цифровой ряд: 8, 46 (близко к 55), 83, 93 (близко к 89), ИЗ, 116,144,164, 173, 195, 210, 221, 241 (близко к 233), 259, 276, 285,288,316,343,349,355,377,391*. Как видим, у рынка в почете не только числа Фибоначчи. Вместе с тем, если брать только их, то можно получить следующий результат: 1) на числах 1,2,3,5 - ничего существенного не происходит; 2) 8 - серьезный разворот (с котировок уровня 1,6000 до 1,7000, т. е. 1000 пунктов пробега ); 3) 13 - разворота нет: выход в небольшой треугольник (максимальный бар - 100 пунктов) и продолжение серьезного тренда; 4) 21 - приличный откат на 380 пунктов; 5) 34 - лишь продолжение прежнего тренда; 6) 55 - почти вершина отката после серьезного разворота, который произошел на 46 шаге; 7) 89 - точная вершина отката после серьезного разворота, который произошел на 83 шаге; 8) 144 -точная вершина серьезного отката (от 1,59 до 1,65); 9) 233 - просто небольшой треугольник на пути продолжения тренда (серьезнейший разворот произойдет на точке 241); 10) 377 - локальный откат против основного тренда. Заметим, что волна (4) оказалась вдвое продолжительнее по времени, чем волна (2), что находится в полном соответствии с действующим положением волнового принципа - правилом перемен . Возникло формальное равенство: сбой дали шаги 1, 2, 3, 5,13 и 34 (на них не произошло разворота основного тренда); практически сигнализировали о поворотных уровнях в движении рынка следующие точки: 8, 21, 55, 89,144, 377. Но если отбросить мелкий начальный ряд 1, 2, 3, то из оставшихся 10 чисел Фибоначчи полезными сказались 6 (60%). Далее в качестве точки отсчета выберем начало цикла, размеченного но формуле Эллиотта. На этих графиках уместились две первые волны импульсной стадии медвежьего рынка. Это волны (1) и (2), принадлежащие волне © (рис. 5-66). Если вести подсчет от начала волны (1) (точка 46 в прежнем исчислении), то в схематичном изображении данный цикл импульс - коррекция выглядит следующим образом: волна 1 завершилась через 20 шагов-дней; волна 2 закончилась через 27 шагов-дней после завершения волны 1 или через 47 шагов от начала волны 1; волна 3 завершилась через 51 шаг после завершения волны 2, т.е. через 98 шагов от начала отсчета; волна 4 завершилась через 50 шагов после завершения волны 3, т.е. через 148 шагов от начала отсчета; волна (1) завершилась через 195 шагов от начала отсчета, т.е. волна 5 завершилась через 47 шагов после завершения волны 4; волна А завершилась через 18 шагов после завершения волны (1), т.е. через 213 шагов от начала отсчета; волна В завершилась через 17 шагов после завершения волны А, т.е. через 35 шагов от начала коррекции и 230 шагов от начала отсчета; волна С завершилась через 41 шаг после завершения волны В, т.е. через 76 шагов от начала коррекции и 271 шаг от начала отсчета. Теперь подведем итоги*: волна 1 уложилась в число Фибоначчи с минимальной погрешностью (20 против 21); волна 2 - мимо (27), но близко по суммарному подсчету (47 против 55); 41 (76 и 271) шагов С (2)  20 шагов 51 (98) шагов 17 (35 и 230) шагов 5(1) 47 (195) шагов (Числа Фибоначчи: 5, 8, 13,21,34,55,89, 144,233, 377) Рис. 5-66. Схема движения рынка на графиках 18-19. волна 3 - почти попала (51 против 55); по суммарному подсчету тоже очень близко (98 против 89); волна 4 - тоже почти попала (50 против 55); при этом очень близко по суммарному подсчету (148 против 144); волна 5 - мимо по всем показателям; волна А - близко (18 против 21) и мимо по общей сумме (213 против 233); волна В - близко (17 против 21); при этом почти попала по суммарным показателям (35 против 34 и 230 против 233); волна С - мимо по всем показателям. Таким образом, сравнивая случайное начало подсчета и учет волнового движения, видим, что в последнем варианте рынок допустил только две абсолютные ошибки из 8 возможных (по числу волн). Однако не очень вдохновляет тот факт, что срабатывают разные способы подсчета (когда относительный, а когда суммарный). На приведенных примерах хорошо иллюстрируется тот простой факт, что всегда сушествует неопределенность в отношении не только того, какие числа Фибоначчи сработают , а какие, до

|